Si vos enfants sont en résidence de remplacement, plusieurs stratégies sont possibles pour optimiser votre déclaration de revenus. Le fait de déclarer un enfant à charge sous garde de remplacement augmente la part du quota familial et réduit l’impôt. Nous verrons d’abord les règles à suivre pour les parents en cas d’accord ou non. Nous verrons alors qu’il existe plusieurs stratégies possibles pour réduire l’impôt en cas de résidence de remplacement en fonction de la situation et de l’âge des enfants. Pour choisir où déclarer un enfant à charge sous garde de remplacement, il faut tenir compte de plusieurs critères pour payer moins d’impôt. Le cas de la résidence alternée d’enfants adultes est expliqué à la fin de l’article.

Résumé

A lire en complément : Les chaussettes idéales pour les bébés : lesquelles choisir ?

- Qui a des enfants à charge sous garde de remplacement pour les impôts ?

- Conditions et désaccord pour la résidence de remplacement de les enfants.

- Calcul des parts du quotient familial en garde alternative.

- Augmentation des parts d’impôt si vous n’avez que des enfants dans une autre résidence.

- Augmentation des parts avec les enfants à charge ET des soins de remplacement.

- Quelle case devriez-vous remplir dans la déclaration de revenus de la résidence de remplacement ?

- Stratégies visant à réduire les impôts pour les enfants placés sous garde de remplacement.

- Les frais de scolarité ont une incidence sur l’impôt pour l’enfant sous garde de remplacement.

- Enfant en résidence de remplacement : réduction d’impôt via la moitié de la part des parents isolés.

- Qui déclare les frais de garde (crèche, nounou…) si résidence alternative pour les impôts ?

- Garde alternative de l’enfant adulte : impossible pour les impôts.

Plan de l'article

- Qui a des enfants à charge sous garde de remplacement pour les impôts ?

- Conditions et désaccord pour la résidence de remplacement des enfants.

- Calcul des parts du quotient familial en remplacement la garde.

- Quelle case devriez-vous remplir dans la déclaration de revenus de la résidence de remplacement ?

- Stratégies visant à réduire les impôts pour les enfants placés sous garde de remplacement.

- Les frais de scolarité ont une incidence sur taxe pour l’enfant en garde alternative.

- Enfant en résidence de remplacement : réduction d’impôt par le biais d’un parent isolé à moitié part.

- Qui déclare frais de garde d’enfants (crèche, nounou…) si résidence alternative pour les taxes ?

- Garde alternative de l’enfant adulte : impossible pour les impôts.

Qui a des enfants à charge sous garde de remplacement pour les impôts ?

Le partage des impôts des enfants à charge peut se produire dans plusieurs situations. La plupart du temps, la rupture vous oblige à y aller. Il y a des contribuables divorcés, ceux qui ont brisé un PACS, ou ceux qui ont cessé de cohabiter. Cela étant, nous verrons que le fait d’avoir des enfants en résidence de remplacement permet plusieurs optimisations fiscales. En fait, les concubines avec enfants choisissent souvent de placer les enfants dans une autre résidence pour en profiter. En effet, les cohabits font une déclaration distincte même si elles vivent ensemble. Il est alors tout à fait possible de partager les enfants dans la maison fiscale à condition que les frais journaliers soient partagés. La même stratégie est possible dans l’année du mariage ou PACS (la dernière année dans laquelle la déclaration d’impôt séparée est possible). Voir : Pacs et mariage : déclaration fiscale conjointe ou séparée ?

Conditions et désaccord pour la résidence de remplacement des enfants.

Le cas idéal est quand les parents séparés s’entendent bien. Il est alors possible d’avertir les enfants alternativement ou non. Cela permet d’optimiser les stratégies que nous verrons ensuite. Attention : il est impossible d’attacher complètement l’enfant aux deux parents. Les autorités fiscales remarqueront qu’il existe de nombreux ajustements fiscaux à ce niveau. Soit l’enfant est en garde de remplacement sur deux déclarations de taxe, soit il est entièrement facturé sur un seul.

A lire en complément : Trouver le présent parfait pour célébrer l'arrivée d'un nouveau-né garçon

En cas de désaccord, la personne qui héberge pleinement les enfants devra prendre soin d’eux. Autrement, une ordonnance du juge peut également décider. L’ordre de la JAF dira qui doit confier les enfants à la charge. Il peut même exiger que les enfants soient entièrement dépendants de l’une des déclarations, même s’ils vivent sous garde de remplacement.

Calcul des parts du quotient familial en remplacement la garde.

Le premier avantage fiscal que tout le monde connaît est celui d’avoir plus d’actions. Avoir des enfants à charge permet d’avoir des parts d’impôt, ce qui réduit l’impôt. En résidence de remplacement, les parents partageront les parts supplémentaires fournies par l’enfant. Deux cas sont ensuite distingués.

Augmentation des parts d’impôt si vous avez seulement des enfants en résidence alternée.

Soit, tous les enfants joints à votre déclaration de revenus sont placés sous garde de remplacement. Dans ce cas, le gain fiscal est simplement réduit de moitié. Habituellement, les 2 premiers enfants à charge gagnent 0,5 part, et le troisième apporte 1 part. En garde alternative, les 2 premiers apporteront donc 0,25 actions chacune et la troisième ou après, 0,5 actions.

Exemple

M. et Mme Corrigetonimpot se sont séparés. Ils ont trois enfants qui seront placés sous garde de remplacement. Plusieurs possibilités :

- Si l’on supporte tout : 1 partie pour l’une sans enfants et 3 parties pour l’autre (sa partie 0,5 pour le 2 premiers enfants 1 pour le troisième).

- Si M. prend 1 enfant à charge et Mlle 2:1 ,5 parts pour M. (sa part 0,5 pour le premier enfant) et 2 parties pour Mme

- Si les 3 enfants sont placés en remplacement : 2 parties chacune (part de Mr 0,25 pour les 2 premiers enfants 0,5 pour le troisième).

Nous voyons déjà que des choix sont possibles. Rappelons que la réduction d’impôt par le biais des actions n’est pas rendue pour les non-assujettis. En outre, le gain fiscal par actions fiscales est plus important pour les revenus élevés et vice versa. En 2021, une demi-action acquise par l’intermédiaire d’enfants à charge peut réduire l’impôt d’un maximum de 1 570€. Imaginons dans notre cas que Mme paie beaucoup d’impôt et que M. n’est pas imposable. Sur le plan financier, il serait très utile de confier tout à Mme, la garde alternée augmenterait l’imposition globale.

Augmentation des parts avec les enfants à charge ET des soins de remplacement.

Le calcul devient compliqué si vous avez entièrement dépendants enfants et autres personnes placées sous garde de remplacement. Ensuite, la question se pose de savoir qui compte en premier.

Exemple

M. Corrigetonimpot a deux enfants à charge et un en résidence de remplacement. Combien d’actions a-t-il pour les impôts ?

- Prenons d’abord en compte ceux qui dépendent : 1 0,5 0,5 0,5 = 2,5 parties (le troisième enfant est 1 partie mais divisé par deux parce que l’alternance).

- Soit nous comptons en premier l’enfant sous garde alternative : 1 0,25 0,5 1 = 2,75 parties.

Ces calculs ne tiennent pas encore compte de la moitié des parents isolés que nous verrons par la suite.

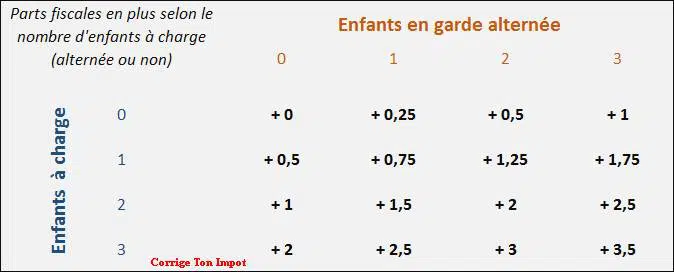

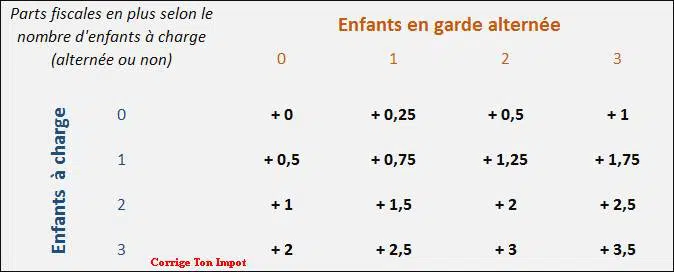

C’ est le premier cas qui sera conservé dans la réalité. Les autorités fiscales comptabilisent d’abord les enfants entièrement à charge dans la déclaration de revenus, puis ajoutent les enfants en résidence de remplacement pour le calcul du quotient familial. Vous trouverez plusieurs situations dans le tableau ci-dessous et je reste disponible en tant que commentaire si nécessaire.

Calcul des parts d’impôt dans le cas des enfants placés sous garde alternative pour les impôts.

Ce tableau ne tient pas compte de la demi-part pour les parents célibataires que nous verrons par la suite. Le tableau vous donne les parts ajoutées en fonction du nombre d’enfants. Un seul à un partage de base et ajoutera la valeur du tableau ; un couple a 2 parties et ajoutera également la figure.

Exemple

- M. Corrigetonimpot est seul et a un enfant à charge et un autre sous garde. Selon le tableau, il devrait ajouter 0,75. Il aura 1,75 actions dans sa déclaration de revenus.

- M. et moi sommes dans un couple. Ils ont 2 enfants à charge et 2 en résidence de remplacement. Ils ont besoin d’ajouter 3. Ils auront 5 actions sur la déclaration.

Quelle case devriez-vous remplir dans la déclaration de revenus de la résidence de remplacement ?

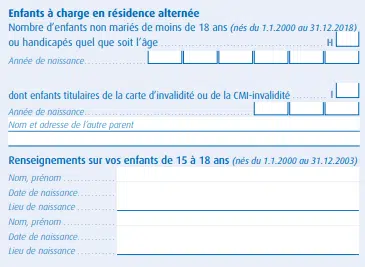

Si vous avez des enfants dans une autre résidence, vous doit remplir la case H de la déclaration de revenus. Vous indiquez le nombre d’enfants impliqués. Cette affaire se trouve à la page 2 du formulaire Cerfa 2042. Lorsque vous faites la déclaration de revenus en ligne, elle apparaît à l’étape 2.

Vous noterez également la présence de la case I. Cette case est utilisée si votre enfant possède la carte d’invalidité. Dans ce cas, vous avez des actions supplémentaires. Voir : Parts d’invalidité et d’impôt pour les impôts. Si l’enfant concerné est placé sous garde de remplacement, case I.

Stratégies visant à réduire les impôts pour les enfants placés sous garde de remplacement.

Il serait dommage de se contenter de l’augmentation des parts pour décider si un enfant est en résidence de remplacement ou non. Selon l’âge des enfants et votre situation, le choix aura plusieurs répercussions fiscales. Nous avons besoin d’une réelle réflexion en amont pour optimiser la fiscalité. Je peux l’illustrer à travers 4 situations. Tout le monde devra alors étudier sa situation ou demander à un professionnel de faire le bon choix au niveau des impôts.

Les frais de scolarité ont une incidence sur taxe pour l’enfant en garde alternative.

Le réattachement d’un enfant à une autre garde ou non a une incidence sur la réduction des frais de scolarité. En effet, nous pouvons bénéficier d’une réduction de 61€ par enfant au collège, 153€ pour le lycée et 183€ s’il étudie. Voir : Réduction de la taxe sur les frais de scolarité Cet avantage fiscal n’est possible que si l’enfant est attaché. Bien sûr, il sera divisé en deux en cas de résidence alternative. Dans de nombreuses situations, cela aura un impact que je peux illustrer par un cas récent d’un lecteur.

Exemple

M. et Mme se sont séparés. Ils ont deux enfants. L’ordonnance de jugement stipule qu’ils ont une autre garde. Le conseil de M. propose que tout le monde déclare un enfant entièrement à charge afin de faciliter la déclaration de l’impôt. Personne ne voit d’inconvénient.

À première vue, personne n’a vu aucun inconvénient. Avoir un enfant à charge pour un célibataire donne 1,5 part fiscale. Avoir 2 enfants sous garde de remplacement pour une seule personne également donne 1,5 actions fiscales. Problème : l’un des deux enfants est au lycée et l’autre au lycée. Le parent qui prendra l’étudiant à charge aura 61€ de réduction et l’autre aura 153€ de moins taxes. S’il avait déclaré une résidence alternative, tout le monde aurait eu (153 61) /2 ou 183€ de réduction.

Selon le montant de l’impôt des deux divorcés, il peut être judicieux d’étudier l’impact des parts mais aussi de la réduction de la scolarité en cas de garde alternative. L’incidence fiscale est importante aux deux niveaux.

Enfant en résidence de remplacement : réduction d’impôt par le biais d’un parent isolé à moitié part.

Le deuxième aspect à prendre en compte est la notion de parent célibataire. En effet, si vous vivez seul (pas de cohabitation, de remariage, pas de collocation, etc…) et que vous avez au moins un enfant à charge, vous pouvez bénéficier d’une demi-part supplémentaire pour « parent isolé ». Voir : Demi partie pour le parent célibataire via la case T ou L. Dans le cas d’une autre garde, cette prestation reste possible, mais elle sera divisée par deux. Que le fait d’avoir un enfant à charge ou non peut changer le jeu de manière significative.

Exemple

M. et Mme Corrigetonimpot se sont séparés. Ils ont un enfant. Ils s’entendent bien et veulent optimiser la fiscalité en déclarant ou non en alternance de résidence. Plusieurs situations devront être étudiées parce qu’elles ont trois choix. Selon le revenu, l’un ou l’autre peut être beaucoup plus efficace pour réduire les impôts.

- Laissez M. emmener l’enfant pour charger. Il aura également la demi-part en tant que parent célibataire. Mme ne pourra pas l’avoir.

- Soit Mme prend l’enfant et la moitié part tant qu’elle vit seule.

- Soit c’est une déclaration en garde alternative. Les deux seront alors en mesure de cocher la case « parent isolé ».

Encore une fois, la situation globale doit être prise en compte afin d’optimiser le gain fiscal en prenant ou non une autre garde.

Qui déclare frais de garde d’enfants (crèche, nounou…) si résidence alternative pour les taxes ?

La garde alternée aura également une incidence si vous avez un enfant de moins de 6 ans. Comme pour les frais de scolarité, le crédit d’impôt de 50 % pour frais de garde d’enfants sera divisé en deux si l’enfant est en garde de remplacement. Il y a moins de stratégies fiscales ici parce qu’il s’agit d’un crédit d’impôt : il est remboursé même si la personne ne paie pas d’impôt. Donc, je peux faire simple :

- ou l’enfant est à la charge de l’un des parents. Le crédit d’impôt pour la garde d’enfants sera alors recouvré.

- l’ enfant se trouve dans une autre résidence. L’avantage fiscal pour la nounou sera partagé entre les deux parents.

Tout est divisé en deux pendant la garde alternative : le montant déclaré, les plafonds conservés etc…

Garde alternative de l’enfant adulte : impossible pour les impôts.

La complexité fiscale maximale est atteinte si vous avez un enfant adulte. Dans une telle situation, il y a beaucoup de possibilités. Il est alors plus que conseillé de faire des simulations ou d’interviewer un professionnel. L’ enfant adulte ne peut pas être averti alternativement pour la déclaration de revenus. Cependant, il peut être attaché à la maison fiscale de l’un des parents. Nous avons appris récemment que c’est l’enfant qui doit choisir le parent auquel il souhaite être attaché pour la déclaration de revenus.

Il est nécessaire de mettre le conseil dans cet article en parallèle avec celui que j’ai écrit sur l’enfant adulte : l’enfant adulte doit-il être attaché ou non pour les impôts ? Pour rappel, vous pouvez attacher l’enfant à des conditions afin d’avoir la part d’impôt et la réduction s’il étudie. En contrepartie, il devra sûrement inclure son revenu s’il en a. Mais il est également possible de sortir l’enfant du foyer afin de déduire une pension qui lui est versée. Ici, chaque parent peut alors déduire intégralement le maximum possible via la pension payée (€5959) à condition que l’enfant les déclare et y soit imposé. Sans tenir compte de l’impact sur la propriété de chacun taxes…

Comme vous le comprendrez, le choix de placer un enfant en garde de remplacement ou non est synonyme de nombreuses optimisations fiscales. La réduction des impôts implique souvent plusieurs simulations ou consultation d’un professionnel. Vous pouvez me poser des questions sur le sujet via la section « À propos ».